어떻게 하면 싸게 사서 비싸게 팔까를 고민하는 게 시장이다. 특히 암호화폐의 장기적 가치는 제쳐두고 단기적 시세 변동에 따른 수익 창출만을 대다수의 투자자들은 바라고 있다. 옳고 그름은 없다. 주식 시장에서도 가치 투자냐 모멘텀 투자냐를 두고 설왕설래가 오고 가지 않는가. 전업 투자자들이야 그게 업이라 매일 앉아서 오더북만 바라보며 거래를 진행할 수 있겠지만, 일반 투자자들은 현생을 살아야 하니 잦은 거래를 통한 수익 극대화를 노리기도 어렵다.

개인 투자자들은 어떻게 하면 전업 투자자들과 같이 수익을 극대화할 수 있을까. 이러한 요구를 충족시키기 위해 다음과 같은 다양한 자동(프로그램) 매매 서비스들이 현재 많이 운영되고 있다.

- 3Commas

- Cryptohopper

- Quadency

- Kucoin Trading Bots (Classic Grid, DCA, Futures Grid, Smart Rebalance)

- TradeSanta

- Pionex Trading Bots

간단히 말하면 프로그램들은 거래소가 제공하는 API를 통해 주문, 매수, 매도 등의 요청을 주어진 전략에 맞춰 전달, 수행한다. 간단하지 않은가? 물론 이것뿐이라면 직접 개발해서 프로그램을 돌리고자 하겠지만, 사용자들의 다양한 욕구를 충족시키기엔 이것만으론 부족하다.

예를 들어, 볼린저 밴드 (Bollinger Bands), RSI (Relative Strength Index), EMA (Exponential Moving Average) Crossovers 등 다양한 보조 지표의 활용 및 혼합 활용을 꾀한다고 해보자. 또한, 내가 수립한 전략을 과거에 대입해보기 위해 백테스팅(Backtesting)도 진행하고 싶을 것이다.

따라서, 직접 개발하는 비용보다는 이러한 사항을 이미 갖춘 알려진 서비스를 이용하는 편이 훨씬 낫다.

해당 프로그램들의 기능은 다음 글에서 알아보기로 하고, 먼저 대표적인 전략들부터 알아보자.

Grid Trading

Grid Trading은 간단히 말해 구간 반복 매매 전략이다. 빗썸의 오토 트레이딩 서비스를 기준으로 쉽게 설명해보면,

- 최고가

- 최저가

- 주문수

- 매매 자동 종료 가격 (Stop-loss)

등이 있는데, 이 전략은 최저가와 최고가 사이에서 주문수만큼 사고팔기를 반복해 수익을 노리는 전략이다.

예를 들어, 비트코인이 3000만 원에서 4000만 원의 가격대에서 등락을 반복할 것으로 예상한다고 해보자. 가장 좋은 전략은 물론 3000만 원에 사서 4000만원에 파는 것이겠지만 (수익률 33%), Grid 전략은 해당 구간에서 지정한 횟수만큼 매매를 반복하는 것이다. 구체적으로 다음과 같은 설정을 넣었다고 가정해보자.

- 최고가: 4000만원

- 최저가: 3000만원

- 주문수: 10

현재 비트코인의 가격이 3500만 원이라면 3400, 3300, 3200, 3100, 3000만 원에 각각 매수 주문을 3600, 3700, 3800, 3900, 4000만 원에 각각 매도 주문을 설정, 매매하는 전략이다. 만약, 예상대로 해당 구간에서 가격대의 급락이 반복된다면 예상되는 거래당 수익률은 구간별로 약 2.5%~3%가 될 것이다 (3900만원에 사서 4000만원에 판 수익률 2.5% ~ 3000만 원에 사서 3100만 원에 판 수익률 3%.) 해당 구간에서의 거래가 20번 반복 시 수익 중앙값 기준으로 55%의 수익률이 발생하는 것이다.

주문수를 많이 넣으면 구간별 수익률은 낮아지지만 수익의 안정성을 꾀할 수 있고, 반대로 주문수를 적게 넣으면 구간별 수익률은 높아지지만 원하는 결과를 얻지 못할 수 있다.

알려진 서비스들은 지난 데이터를 토대로 자동으로 설정값을 설정해주기도 하지만, 어디까지나 최종 판단은 본인의 몫이다.

예상과 다르게 지정한 최저가 이하로 가격이 낮아졌다면?

매매 자동 종료 가격 (Stop-loss) 지정은 기대하는 최대 손실 값을 넘어서는 것을 방지하기 위해 설정하는 것으로, 설정 여부는 선택 사항이다.

DCA (Dollar-Cost Averarging)

Grid Trading과 비슷하지만 DCA는 구간 설정이 아닌 분할 투자 전략이다. 벤저민 그레이엄의 현명한 투자자에서 인용하자면 "주어진 기간에 고정 금액을 반복 투자"하는 전략이라고 볼 수 있겠다.

가장 간단하면서도 대중적인 전략인데, 투자 대상이 오를 것 혹은 내릴 것이라고 확신해 맞춘다면 확실한 수익을 가져다줄 수 있기 때문이다. 일반적으로 다음과 같은 설정이 있다.

- 방향성 (상승 또는 하락, Long or Short)

- 고정 주문 금액

- 기대 수익률

- 예상 가격 변동폭

- 최대 주문 횟수

예를 들어, 비트코인의 현재 가격이 3500만 원인데 상승할 것이라고 본다고 하자. 그럼 다음과 같이 설정해본다.

- 방향성 - Long

- 고정 주문 금액 - 10만 원

- 기대 수익률 - 10%

- 예상 가격 변동폭 - 5%

- 최대 주문 횟수 - 3회

해당 설정에 따라 최초에 비트코인을 3500만 원에 10만 원어치를 매수한다. 만약 이후 비트코인 가격이 5% 하락하면 3325만 원에 10만 원어치를 또 매수한다. 비트코인 가격이 다시 하락한다면 반복해 3159만 원에 10만 원을 매수한다. 최초에 비트코인 가격 3500만 원일 때 기대 수익률 10%를 달성하기 위해서는 매수 후 3850만 원이 되어야 하지만, DCA를 통해서는 약 3660만 원이 되면 달성이 가능해진다.

DCA는 단기 매수 매도에 적합한 전략은 아니다. 투자 대상의 지속적인 하락에도 꾸준한 투자가 같이 지속되어야 빛을 보는 전략이기 때문이다. 프로그램들은 다양한 보조 지표를 활용해 매수, 매도 신호를 획득하기도 하므로 (예를 들어, RSI 14가 20 이하일 때 저점이라고 판단 후 매수, 80 이상일 때 고점이라고 판단 후 매도) 꾸준한 투자를 선호하는 투자자에게 DCA는 적합한 전략이다.

Rebalancing

Rebalancing은 가장 잘 알려진 분산 투자 전략이다. 개별 투자 대상의 가격 변동성에 대응하기 위해, 비교적 상관관계가 낮은 (혹은 반대인) 다른 투자 대상과의 복합 포트폴리오 구성으로 자산 안정성을 높이는 전략이다.

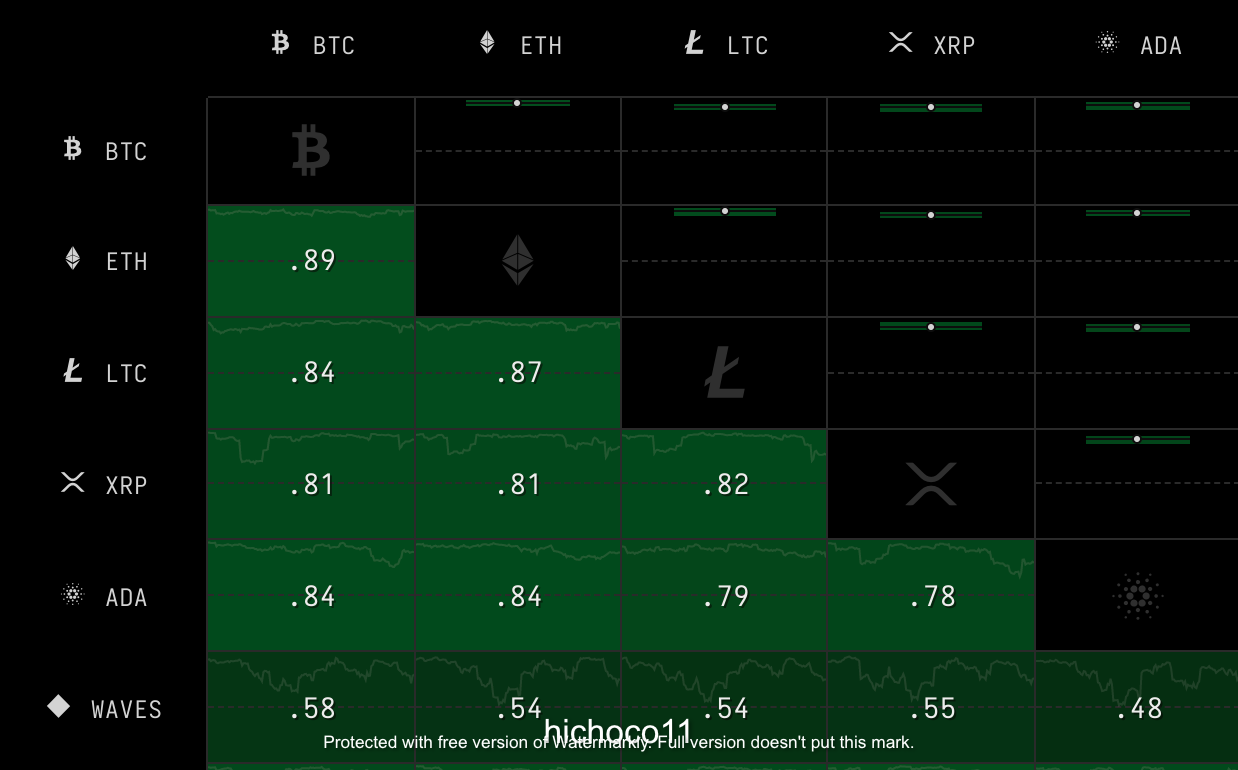

위에서 보는 것과 같이 현재 웨이브(WAVES)와 다른 코인들의 상관 계수는 .48 ~ .58로 다른 코인들에 비해 낮은 상관관계를 가지고 있으므로, 비트코인과 웨이브를 분산 투자한다면 변동성을 줄일 수 있을 것으로 판단된다. 다만, 암호화폐 시장은 지나치게 비트코인의 가치에 의존하고 있으므로 (2021년 7월 글을 쓰는 현재 BTC 도미넌스 (Dominance) 45.2%) 가치 하락 시 포트폴리오 상의 모든 암호화폐의 가치 동반 하락이 불가피하다.

리밸런싱은 상관관계가 많이 다른 자산의 집합으로 포트폴리오를 구성하는 것이 일반적이므로 (예: 주식, 채권, 금, 원자재 등의 조합) 암호화폐 시장 내에서 코인 간의 리밸런싱 구성은 추천하기 어려운게 사실이다. 이 경우 Liquidity Mining / Yield Farming과 같은 방법이 더욱 효과적인 전략이라고 할 수 있다.

다음 글에서는 어떤 프로그램들이 자동 프로그램 매매 전략을 구현하고 있는지를 알아보도록 하겠다.

'코인 > 코인 정보' 카테고리의 다른 글

| 코인 자동매매 봇 (오토 트레이딩) 알아보기 (3) - Cryptohopper (0) | 2021.07.11 |

|---|---|

| 브레이브 브라우저(Brave Browser) - 베이직어텐션토큰(BAT) 수익성 평가 (0) | 2021.07.11 |

| 코인 자동매매 봇 (오토 트레이딩) 알아보기 (2) - 3Commas (0) | 2021.07.06 |

| Crypto Bug Bounties (버그 현상금) (0) | 2021.07.04 |

| Gitcoin: 암호화폐 프로젝트 개발을 통해 암호화폐를 얻자 (1) | 2021.07.03 |